Luz roja para las Obligaciones Negociables hoy

¿Invertirías en un bono que paga lo mismo que uno del gobierno de Estados Unidos pero con mucho más riesgo? Eso es exactamente lo que está ocurriendo hoy con muchas Obligaciones Negociables (ONs) argentinas.

Para entender el contexto, es clave recordar que las Obligaciones Negociables (ONs) son bonos emitidos por empresas para financiarse. Estos instrumentos de renta fija permiten al inversor conocer de antemano cuándo será el vencimiento, qué cupón ofrece y las fechas de pago, lo que les otorga una previsibilidad atractiva, especialmente para perfiles conservadores.

Sin tener en cuenta los últimos meses, los rendimientos oscilaban entre el 8 y 12%. Sin embargo, en las últimas semanas, estos bonos corporativos han sido el centro de un “tsunami” de dólares que generaron ciertas distorsiones en sus rendimientos.

El principal detonante detrás de la actual demanda de Obligaciones Negociables fue el Régimen de Regularización de Activos (blanqueo). Esto permitió, a quienes regularizaron más de USD 100.000, invertir en ciertos activos sin pagar la alícuota del 5% de penalización. Naturalmente, esto atrajo a muchos inversores.

Los depósitos en dólares subieron violentamente:

Como consecuencia del flujo entrante que fue a parar a inversiones financieras, el precio de muchas ONs se disparó en las últimas semanas, lo que impactó en una caída de los rendimientos.

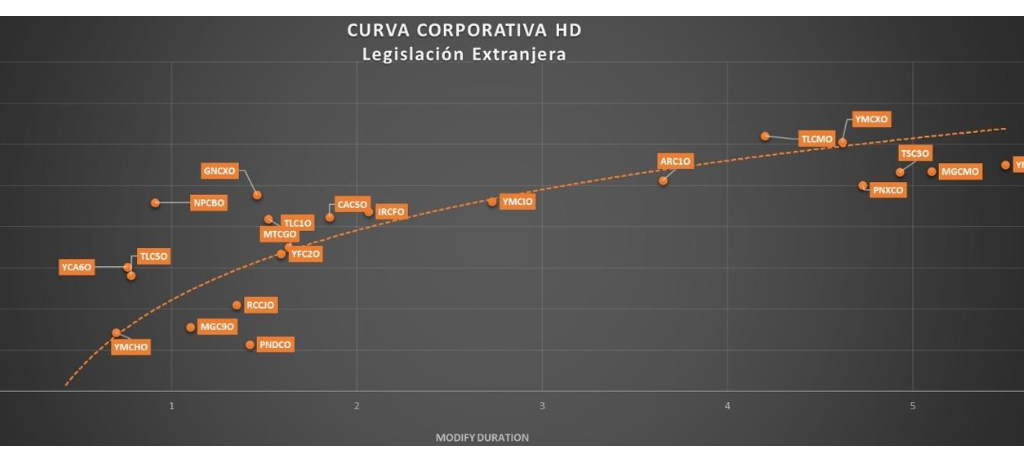

Veamos cómo está ahora la curva corporativa, legislación extranjera:

Las ONs más cortas (YPF, Pampa, Telecom, Arcor, Pan American Energy) rinden entre 3% y 5%. Y para obtener retornos más atractivos (por encima del 7%) hay que irse a vencimientos muy largos, por encima de 4 años.

Recordemos también que las Obligaciones Negociables rinden muy poco debido a las restricciones impuestas por el cepo cambiario. Si los participantes del mercado tuvieran la posibilidad de invertir en bonos del Tesoro americano, sin duda lo harían, ya que el rendimiento no es muy distinto y el riesgo es sustancialmente menor.

Entonces, la pregunta que surge es: ¿por qué un inversor aceptaría invertir en una ON argentina que paga lo mismo que un bono del Tesoro de los Estados Unidos, pero con muchísimo más riesgo? La respuesta es simple: no debería. Sin embargo, la “compresión” de rendimientos provocada por el blanqueo ha distorsionado el mercado de tal forma que los precios actuales no reflejan adecuadamente el riesgo.

¿Qué hacen las empresas en este contexto? Aprovechan y salen a financiarse a tasas atractivas. Emitiendo obligaciones negociables, acceden a fondos frescos, mejoran su estructura financiera y extienden amortizaciones.

Es importante entender que este flujo de capitales es coyuntural. Una vez que el blanqueo concluya y el dinero deje de ingresar al sistema, es probable que veamos una corrección en los precios de estos activos.

Entonces, ¿es recomendable invertir HOY en ONs?

Si bien las Obligaciones Negociables han sido una excelente opción en el pasado reciente, hoy, en muchos casos, el riesgo no se justifica. Es fundamental analizar cada emisión de manera individual, teniendo en cuenta la calidad crediticia de la empresa emisora y comparando los rendimientos con alternativas más seguras.

Para quienes buscan un horizonte de inversión a mediano o largo plazo, lo más prudente es esperar a que los rendimientos vuelvan a niveles más razonables y se calme un poco más la “euforia” del blanqueo.

Nota: El material contenido en esta nota NO debe interpretarse bajo ningún punto de vista como consejo de inversión o recomendación de compra o venta de un activo en particular. Este contenido tiene fines únicamente educativos y representa únicamente una opinión del autor. En todos los casos es recomendable asesorarse con un profesional antes de invertir.