Las 7 acciones más caras del S&P 500

Estas 7 empresas tienen algo en común: sus valuaciones son muy elevadas ¿Qué implica esto? ¿Cuáles son? ¿Y el S&P 500 está “caro” o “barato”?

¿Qué es el Price-to-Earnings (P/E)?

Cuando evaluamos una acción, uno de los ratios más importantes para entender su valoración es el Price-to-Earnings (P/E), o precio sobre ganancias. Este ratio nos muestra cuántos dólares estamos pagando por cada dólar de ganancias que genera la empresa. Es un buen punto de partida para analizar si una acción está “cara” o “barata”, pero no cuenta toda la historia.

El Forward P/E es una variante que toma en cuenta las proyecciones de ganancias futuras, dándonos una idea de lo que los inversores esperan en cuanto al crecimiento. El ranking que te traemos hoy está basado en el forward P/E de las principales empresas del S&P 500. Aunque es útil, este ratio no es una bola de cristal, y no se puede usar en solitario para tomar decisiones de inversión.

Recordemos que las empresas con un forward P/E alto suelen estar en sectores de alta expectativa o en fase de expansión, lo que puede inflar el precio de sus acciones.

Ranking de las 7 acciones más caras del S&P 500

- Tesla (TSLA) – Price to earnings: 78

- Intuitive Surgical (ISRG) – Price to earnings: 63

- ServiceNow (NOW) – Price to earnings: 54

- Palo Alto Networks (PANW) – Price to earnings: 47

- Costco (COST) – Price to earnings: 45

- Arista Networks (ANET) – Price to earnings: 42

- Nvidia (NVDA) – Price to earnings: 37

¿Por qué no basta solo con el forward P/E?

El forward P/E es una métrica útil, pero no puede ser la única referencia para tomar decisiones de inversión. En el caso de Nvidia, un caso paradigmático, su ratio elevado refleja las enormes expectativas sobre su crecimiento, impulsadas por su liderazgo en inteligencia artificial y procesamiento de datos. Sin embargo, esas expectativas pueden no cumplirse por completo. Factores como la competencia en el sector de semiconductores, cambios en la demanda de inteligencia artificial o problemas en la cadena de suministro pueden impactar negativamente en sus pronósticos de ganancias, haciendo que un forward P/E alto no siempre justifique el precio actual de la acción. Es importante considerar el sector en el que opera cada empresa y las circunstancias del mercado actual. Un alto P/E puede ser razonable si la empresa está en una fase de crecimiento explosivo, pero también puede ser una señal de que el precio de la acción está inflado, lo que aumenta el riesgo para los inversores. ¿Y cuál es el Price to earnings del S&P 500?El S&P 500: ¿está caro o barato?

La relación entre valuación y retornos futuros

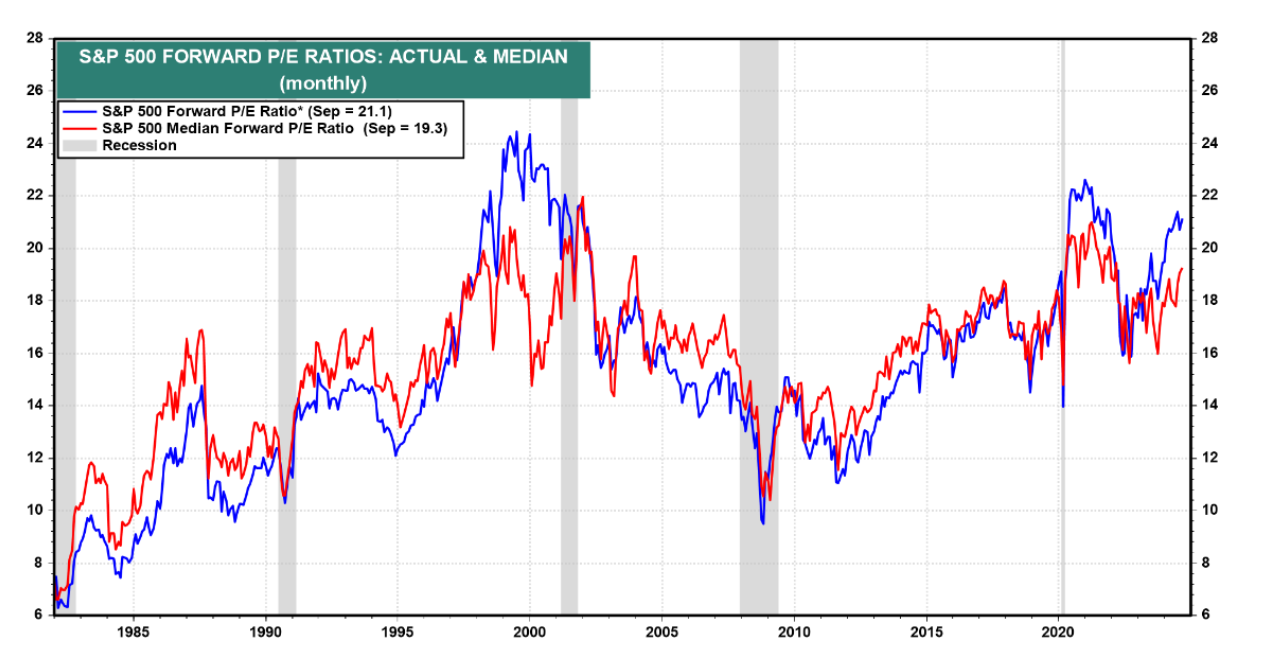

Hoy en día, el forward P/E promedio del S&P 500 está en 21, lo que indica que las valuaciones en general están en niveles altos.

¿Significa que hay que salir corriendo a vender el S&P 500? No, claramente no. La tendencia es alcista y está en zona de máximos históricos. Pero hay que entender su valuación para saber qué hacer en caso de que las cosas no salgan como lo planeado.

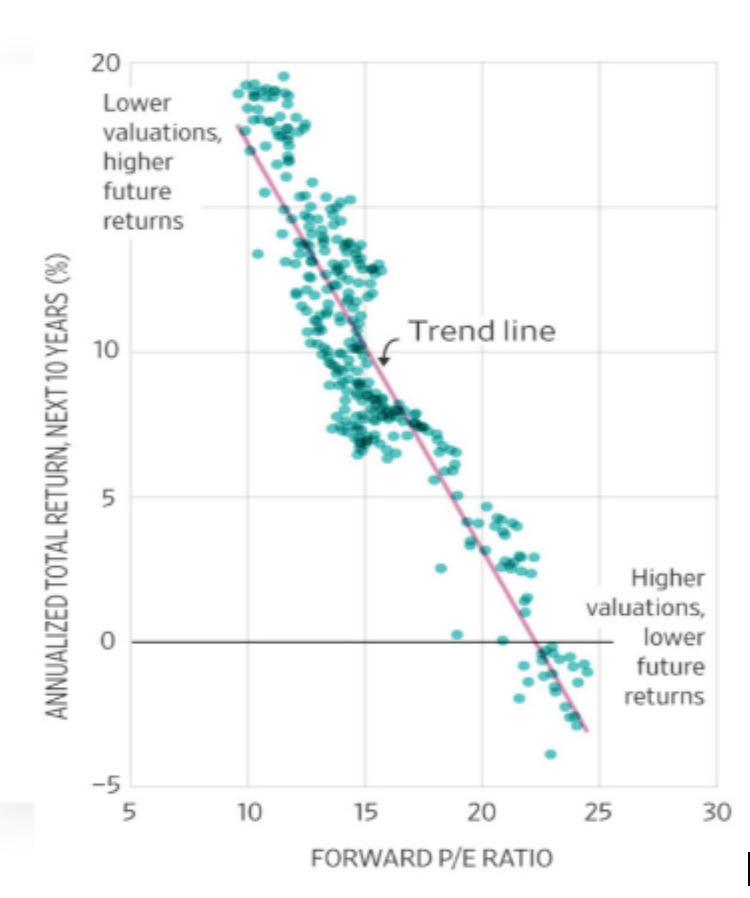

¿Y por qué es relevante la valuación al invertir a largo plazo? Veamos el siguiente gráfico, que compara los retornos anualizados del S&P 500 a 10 años con el ratio P/E:

Conclusión: desafíos y oportunidades en el mercado actual

Podemos ver una tendencia clara: a mayor P/E, menores los retornos futuros esperados, y viceversa.

Las acciones sobrevaloradas tienden a ofrecer menores retornos futuros, mientras que las infravaloradas suelen generar mejores resultados.

Esta idea se basa en el concepto del “margen de seguridad”, donde un inversor busca comprar acciones por debajo de su valor intrínseco estimado, creando un “colchón” que ayuda a proteger su inversión si el mercado corrige.

Por eso los próximos años pueden ser desafiantes, ya que con el S&P 500 en niveles de valuación altos, será más difícil generar retornos significativos.

En este contexto, es crucial analizar las principales tendencias del mercado y entender los fundamentos. ¿Qué activo cumple con estos dos requisitos? Sin duda, todo el complejo de metales.

Si querés conocer más sobre inversiones, te invito a nuestro sitio web: www.clubdeinversores.com

Nota: El material contenido en esta nota NO debe interpretarse bajo ningún punto de vista como consejo de inversión o recomendación de compra o venta de un activo en particular. Este contenido tiene fines únicamente educativos y representa únicamente una opinión del autor. En todos los casos es recomendable asesorarse con un profesional antes de invertir.